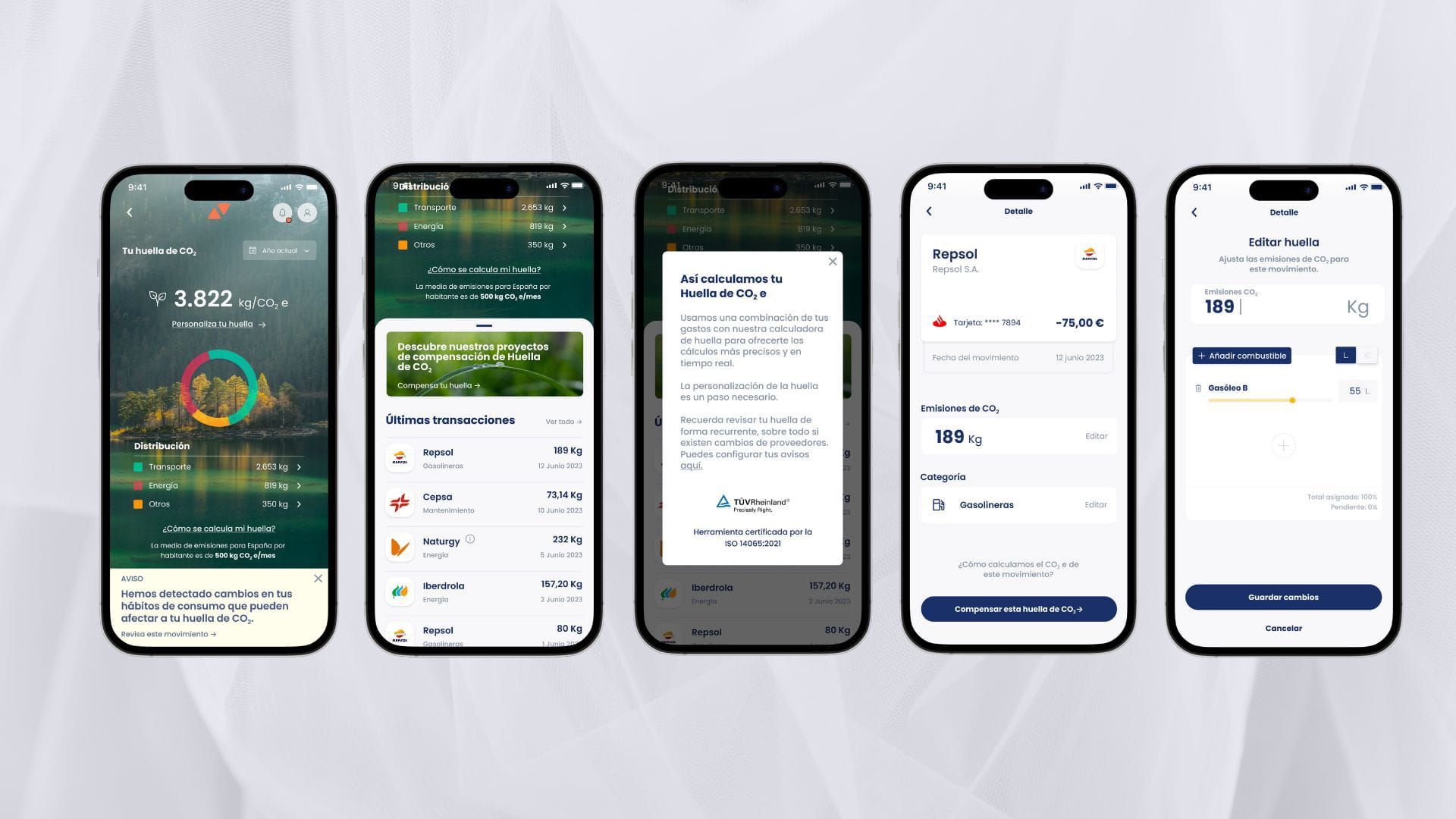

La solución COCO CO2 se posiciona como una de las cinco únicas herramientas certificadas por Technischer Überwachungs-Verein (TÜV) a nivel europeo. Esta nueva funcionalidad de COCO permite calcular la huella de carbono e hídrica a partir de las transacciones bancarias y recibir recomendaciones para reducirlas y contribuir activamente a la protección del planeta

En respuesta a la creciente preocupación por el cambio climático, las instituciones financieras y fintech en México están implementando protocolos de sostenibilidad para reducir su huella de carbono. Estas iniciativas reflejan un compromiso con el medio ambiente y el cumplimiento de estándares internacionales.

El sector bancario también está tomando medidas decisivas. Varias entidades bancarias en México se han adherido al Acuerdo de París, comprometiéndose a desarrollar metodologías creíbles y transparentes para medir y reducir su huella de carbono. Estas metodologías abarcan tanto las actividades propias de las entidades como las de sus clientes, y priorizan la reducción de emisiones en los sectores más contaminantes.

El rol de las fintech en la sostenibilidad Las fintech en México, reguladas por la Ley para Regular las Instituciones de Tecnología Financiera (Ley Fintech), también están haciendo su parte. Estas instituciones, que incluyen plataformas de financiamiento colectivo y de pago electrónico, están bajo la supervisión de la CNBV, la Secretaría de Hacienda y Crédito Público y el Banco de México. Esta regulación promueve la sostenibilidad dentro del sector, incentivando prácticas que reduzcan el impacto ambiental.

Además, la Green Finance LAC Platform del BID promueve instrumentos financieros sostenibles, como los bonos verdes y de carbono. Estas herramientas son esenciales para movilizar capital hacia proyectos que mitigan el impacto ambiental y promueven el desarrollo sostenible en la región.

Coinscrap Finance y una certificación que acompaña la tendencia Coinscrap Finance, fintech española especializada en salud financiera a través de inteligencia artificial con operación activa en México, ha sido reconocida por su herramienta de cálculo de huella de carbono, COCO CO2. Esta herramienta ha obtenido la certificación TÜV, convirtiéndose en la quinta herramienta en Europa en lograr esta certificación, que es expedida por las Technischer Überwachungs-Verein (TÜV), organizaciones certificadoras alemanas de alta exigencia.

El motor de inteligencia artificial COCO desarrollado por la compañía cuenta con una funcionalidad de enriquecimiento de transacciones bancarias, incluyendo el cálculo de huella de carbono y consumo hídrico para particulares y empresas. Además, COCO puede generar recomendaciones personalizadas para reducir la huella de carbono. Esta certificación valida el método de cálculo basado en transacciones bancarias, permitiendo estimaciones directas para el alcance 1 y 2 según las normativas europeas.

David Conde, CEO y cofundador de Coinscrap Finance, expresó su orgullo por lograr una certificación tan exigente, destacando que valida la excelencia de su motor de IA y fomenta la sostenibilidad entre los usuarios finales. "COCO se convierte así en un aliado fundamental para compañías que buscan optimizar su modelo de negocio y hacerlo más sostenible, mientras mejoran su competitividad y crecimiento", comentó el directivo de la empresa.

México cuenta con un marco regulatorio robusto que incentiva la adopción de prácticas sostenibles. La Ley General de Cambio Climático y las directrices de la CNBV exigen que las instituciones financieras reporten sus iniciativas de sostenibilidad y reduzcan sus emisiones de gases de efecto invernadero. La Secretaría de Medio Ambiente y Recursos Naturales (SEMARNAT) supervisa el cumplimiento de estas normativas, asegurando que las empresas alineen sus operaciones con los objetivos nacionales de reducción de emisiones.

El compromiso de las instituciones bancarias, financieras y fintech en México con la sostenibilidad es un paso crucial hacia la reducción del impacto ambiental del sector. Estas iniciativas no solo responden a las exigencias regulatorias, sino que también reflejan una creciente conciencia ambiental entre los actores financieros.