Un año más, Indra mantiene su evolución positiva y ha cumplido todos los objetivos establecidos para el ejercicio.

El beneficio al finalizar el año ha ascendido a 116 M€, un 13% inferior al de 2012. El Ebit recurrente se ha situado en 226 M€ y el margen operativo recurrente en el 7,8%. La deuda neta ha sido de 622 M€, frente a 634 M€ del ejercicio precedente, cumpliéndose el objetivo de mantener una adecuada retribución al accionista sin incrementar la deuda. A lo largo de 2013, la compañía ha diversificado las fuentes de financiación y ha mejorado el plazo medio de vencimiento de los recursos financieros utilizados.

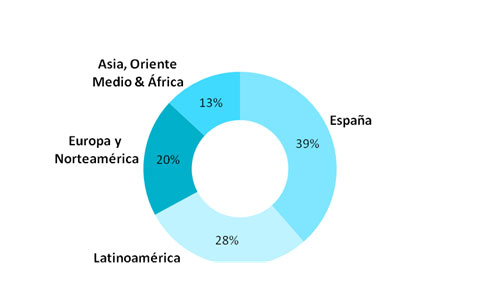

Las ventas se han situado en 2.914 M€, aumentando un 2% en moneda local. En términos reportados (en €) han alcanzado un nivel similar al del año anterior, ajustando el impacto de la desinversión de los servicios de gestión avanzada de documentación digital, un negocio no estratégico para la compañía. Las ventas en España, mercado que representa el 39% de los ingresos totales, han caído un 11%, porcentaje sensiblemente inferior al retroceso del 18% del año anterior. En Latinoamérica, de donde proceden el 28% de las ventas de la compañía, aumentaron un 22% en moneda local, un 11% reportado (€). Europa y Norteamérica, que generan el 20% de los ingresos, crecieron un 10%. Finalmente, Asia, Oriente Medio y África, de donde proviene el 13% de la facturación total, registraron un descenso del 8%.

Todos los mercados verticales, a excepción de Transporte & Tráfico muestran un crecimiento positivo en moneda local destacando el comportamiento de Energía & Industria (+8%), Seguridad & Defensa (+7%) y Servicios Financieros (+6%).

La contratación es un 4% superior a las ventas. La cartera de pedidos asciende a 3.493 M€ y representa 1,2 veces las ventas del ejercicio 2013.

El plan de adecuación y mejora de la eficiencia de los recursos para 2013 ha supuesto unos costes extraordinarios de 28 M€, en línea con lo comentado a lo largo del ejercicio.

El capital circulante neto al final del año equivale a 109 días de ventas equivalentes (DoS), dentro del rango objetivo comunicado al mercado al inicio del ejercicio de 100-110 DoS. Las inversiones (materiales e inmateriales netas) ascienden a 64 M€, por debajo de los 70 M€ estimados al inicio del ejercicio. El flujo de caja libre (FCF) generado durante el ejercicio asciende a 52 M€

Cash flow libre superior a 100 M€, objetivo para 2014

El foco y la prioridad de la compañía es mantener la senda de crecimiento de su flujo de caja, recuperando progresivamente en los próximos ejercicios niveles cercanos a los alcanzados en los años previos a este último periodo de crisis (en 2008 y 2009, el flujo de caja libre generado fue del 5% de las ventas). Así, para 2014, el objetivo principal y prioritario que se fija para la compañía es generar un cash flow libre superior a 100 M€ y sentar las bases para una mejora progresiva en los próximos ejercicios. Este objetivo debe permitir a la compañía compatibilizar la reducción de la deuda con el mantenimiento de una retribución adecuada a sus accionistas.

Este objetivo de generación de cash flow libre se basa en las siguientes perspectivas y consideraciones: crecimiento orgánico de las ventas positivo en moneda local en 2014, con un nivel de contratación similar a las ventas; mantenimiento de la rentabilidad operativa en niveles similares a los de 2013; descenso del capital circulante neto y seguir con la política de desarrollo de nuevas soluciones de última generación, con los que competir en los mercados más exigentes.

Ventas 2013 por geografías

PRINCIPALES MAGNITUDES: En la siguiente tabla se detallan las principales magnitudes al cierre del período

2013 (M€)

2012 (M€)

Variación (%) Reportado / Mon. Local

Contratación

3.028,8

3.193,2

(5) / (2)

Ventas

2.914,1

2.941,0

(1) / 2

Cartera de pedidos

3.493,3

3.470,3

1

Resultado Operativo (EBIT) recurrente (1)

226,2

248,8

(9)

Margen EBIT recurrente (1)

7,8%

8,5%

(0,7) pp

Costes extraordinarios

(27,9)

(31,6)

(12)

Resultado Neto recurrente (1)

138,0

157,3

(12)

Resultado Neto

115,8

132,7

(13)

Deuda neta

622,5

633,3

(2)

(1) Antes de costes extraordinarios